~ 知らなくてもなんとかなるかもしれないけど、知ってたらきっと役立つ情報をお届けします ~

第41号 平成20年11月 発行

| コラム:当職が感じたことを徒然なるままに綴ります。 |

みんなの期待に応えたい

~ 新スタッフが入所いたしました

当職は「期待を裏切る」ことが大嫌いです。当事務所を頼って、「長島なら何とかしてくれる」「司法書士に頼めばなんとかなる」と期待して来てくれたお客さんの依頼を様々な理由で断らなければならない時、胸が締め付けられるような後ろめたさを感じます。新事務所へ移ってから、飛び込みのお客さんが以前より増えました。以前は決してなかったことなのですが、「忙しい」「手が足りない」といった理由で手間のかかる仕事を断ってしまったことも実際のところ何度かありました。

当事務所のスタッフは大変優秀で、仕事が増えてもなんとか対応してくれています。当職自身がもう少し残業時間を増やせば全ての依頼者の方の依頼に応えることができるのかもしれません。ただ、当職に対して「期待」をしてくれているのはお客様だけではないのも事実です。当事務所のスタッフ、当職の家族はもちろん、当職が所属する青年会議所のメンバー、地元町内会の役員さん、「長島なら誘えば来てくれる」と期待して飲みに誘ってくれる友人…etc. やっかいなことに、あらゆる人たちの期待にできる限り答えたいというのが当職の性分(サガ)なのです。だから今以上に残業を増やしたり、休みを削ったりすることは考えられません。

となればあとはスタッフを増やす以外に道はありません。人数をどんどん増やして大事務所にするつもりは毛頭ありません。あまり所帯を大きくしすぎてしまうと、当職の目が届かなくなってしまい、逆にお客様の期待を裏切ることにもなりかねません。悩んだ末、当職の目が届く範囲のギリギリであと2人、今年の司法書士試験の合格者と司法書士試験合格を目指して勉強中の受験生にスタッフとして入所してもらうことを決断しました。

当職がお客様も含めたみんなの期待に応えられるような状況をつくれるかどうかは新スタッフ2名の肩にかかっています。働きはじめたばかりなので彼らの能力はまだ未知数ですが、当職は心から「期待」しています。

| 解説:登記・相続・裁判等司法書士に関連の深い事項を解説していきます。 |

相続税入門

~ 基本中の基本について

当然のことながら、当職は「税金」の専門家ではありません。ただ、相続手続の依頼にみえたお客さんに「相続税」について聞かれることがよくあります。詳細については答えることができないため税理士さんを紹介するのですが、基本的なことくらいは理解していないとお客様に迷惑をかけることになってしまいます。本号ではその「相続税の基本」について解説します。

1.相続税の課税対象

相続税では基本的にお金に換算できるすべてのものが課税の対象となります。ただし、相続税がかかる財産は「正味の相続財産」となり、以下のように計算をします。

「正味の相続財産」=「本来の相続財産」①+「みなし相続財産」②+「相続開始前3年以内の贈与財産」-「非課税財産」-「債務」

① 本来の相続財産とは

亡くなった日に被相続人が持っていた、お金に換算できる全ての財産のことです。具体的には、預貯金や不動産(土地・家屋)、株式、生命保険、負債(借金)などです。 不動産については固定資産税評価額が課税価格となります。

② みなし相続財産とは

亡くなった日には、被相続人は財産として持っていなかったが、被相続人が死亡した事を原因として、相続人がもらうことのできる財産のことです。これではわかりにくいので具体例を挙げると、生命保険金や死亡退職金がみなし相続財産にあたります。

2.相続税の税額控除

相続税では以下の控除があり、税金が安くなる場合があります。

基礎控除① 贈与税額控除② 配偶者控除③ 未成年者控除 障害者控除 相次相続控除 外国税額控除

① 基礎控除とは

すべての人に与えられた控除で、基礎控除額は 5000万円+(1000万円×法定相続人の数) となります。

亡くなった人の財産が基礎控除額以下の場合は、相続税は1円も払う必要はなく、また、相続税の申告をする必要もありません。

② 贈与税額控除とは

相続開始前3年以内の贈与財産は相続税の対象となります。そのため、生前贈与をした際に支払った贈与税を相続税から差し引いて、税金が二重にかからないようにする為に設けられている控除です。

③ 配偶者控除とは

法定相続分または1億6000万円までなら税金がかかりません。この配偶者控除は、婚姻届さえ届け出ていれば、婚姻期間に関係なく適用される控除です。

※ これらの控除を利用することで、ほとんどの方について相続税は発生しないことになります。(実際に相続税を支払わなければならないのは相続全体の5%程度といわれています)

3.相続税の算出

相続税は以下の3段階の計算を順に行う事により算出することができます。

課税遺産額の計算① → 相続税額の計算② → 納付税額の計算③

① 課税遺産額の計算

「課税遺産額」 = 「課税価格」(前記1.の「正味の相続財産」額) - 「基礎控除額」(前記2.の①)

② 相続税額の計算

各相続人が、いったん法定相続分に従って財産を取得したと仮定し、各相続人の「取得金額」を計算すると以下のようになります。

「取得金額」 = 「課税遺産額」 × 法定相続分

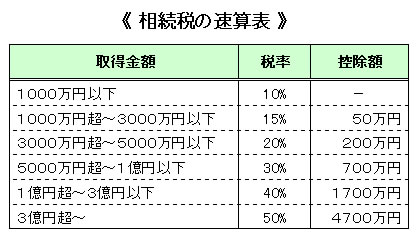

この「取得金額」を元に下記「相続税の速算表」を使用して、「各相続人ごとの仮定の相続税額」を算出します。また、税率も相続税の速算表を元に確認できます。その算出された各相続人ごとの仮定の相続税額を足し合わせて、「相続税額の総額」を求めます。

③ 納付税額の計算

「相続税額の総額」を、実際に財産をもらった人の課税価格に応じて割り振りを行い、財産をもらった人ごとの税額を計算します。また、税額控除・加算がある場合は、調整を行って「納付税額」を算出します。

4.相続税の申告期限

相続税の申告書の提出および納税の期限は死後10ヶ月以内です。この10ヶ月以内に誰がどの財産をもらうのか決める遺産分割協議がまとまらなければ、税金が安くなる相続税の特例処置が享受できなくなることがありますのでご注意ください。

※ 具体的な相続税額算出、相続税申告に際しては税理士さん又は税務署にご確認ください。当事務所ではご希望される方に税理士さんの紹介をさせていただいております。

| 発 行 司法書士 ながしま事務所 司法書士 長 島 潤 〒444-0824 岡崎市上地町字宮脇14番地1 TEL / 0564(52)3236 FAX / 0564(52)3229 |

|

| 当事務所では 随時 「登記・相続・債務整理の無料相談」 を実施しています(予約制) 当職への質問・業務依頼・相談予約は電話又はメールでお願いします TEL : 0564(52)3236 |

|