~ 知らなくてもなんとかなるかもしれないけど、知ってたらきっと役立つ情報をお届けします ~

第70号 平成23年4月 発行

| コラム:当職が感じたことを徒然なるままに綴ります。 |

日本人の尊厳

~東日本大震災に想う

東日本大震災に被災された皆様、その親族・関係者の皆様に心からお見舞い申し上げます。

以前本通信で申し上げたことがありますが、当職は「阪神大震災」の被災者です。当時は神戸の大学に通う学生で、家屋の倒壊こそ免れましたが、命の危険を感じる経験をしました。被災地では皆が助け合い、励まし合っていました。当時、復興に向けて前向きにがんばる人たち姿を現実に目の当たりにしてきましたが、今回はそれを超える大災害です。原発の問題もあいまって、まだ「前向きに」と言える状態になっていないようにも感じられます。被災地のみなさんが「前向き」になれるよう、心から祈っています。(今当職には目の前の責務をまっとうすることの他、義援金での援助くらいしかできませんが…)

最近、テレビで「AC Japan」のCMをよく目にします。当職は大学で「広告」について勉強してきたため(当職は法学部卒ではありません)、CMはどうしても気になります。「あいさつの大切さ」、「人への思いやり」、そして「復興への支援」、損得を考えず、ただ人として大切なこと、訴えたいことのみを全面に押し出したCMには心打たれます。実は、学生時代に公共広告機構(AC Japanの前身)への就職までも考えたことがあります。

AC Japanが訴えていることは、何も特別なことではありません。日本人にとっては当たり前のことばかりだと思います。今回の震災でも、被災地の人たちが気丈に助け合う姿は諸外国から賞賛されていると聞きます。日本人はもともと「礼を尽くし、他人を思いやる」民族です。日本人である自分に当職は誇りを持っています。

「日本人ってすばらしい」。不謹慎かもしれませんが、今回の震災や頻繁に流れるCMを見て、当職は改めて思いました。だから、日本は今回の震災も乗り越え、必ずや復興を成し遂げます。今後も、皆がそれを信じ、励まし合い、助け合うはずです。やっぱり、「日本人ってすばらしい」。

| 解説:登記・相続・裁判等司法書士に関連の深い事項を解説していきます。 |

「住宅取得資金の贈与」

~今年末までの時限立法

当初本号では「自己破産」についてとりあげるつもりだったのですが、東日本大震災のさなか、あまり暗い話題を解説するのもどうか思い(自己破産は人生をやり直すための手続きであるため、必ずしも暗いとは言い切れませんが…)、急遽別の話題とさせていただくことにしました。とりあげるのは「住宅資金の贈与」についてです。これまで、住宅(不動産)の贈与については何度も解説させていただいてきましたが、今回はその「取得資金」についてです。平成23年現在、住宅取得資金の贈与について非課税枠が拡大されております。親から援助してもらって家を建てるには今がチャンスです。

当初本号では「自己破産」についてとりあげるつもりだったのですが、東日本大震災のさなか、あまり暗い話題を解説するのもどうか思い(自己破産は人生をやり直すための手続きであるため、必ずしも暗いとは言い切れませんが…)、急遽別の話題とさせていただくことにしました。とりあげるのは「住宅資金の贈与」についてです。これまで、住宅(不動産)の贈与については何度も解説させていただいてきましたが、今回はその「取得資金」についてです。平成23年現在、住宅取得資金の贈与について非課税枠が拡大されております。親から援助してもらって家を建てるには今がチャンスです。

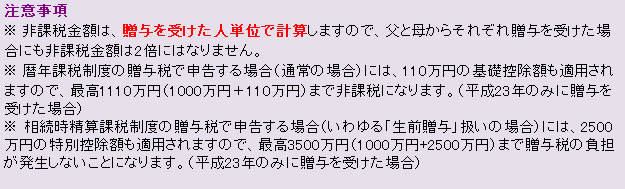

直系尊属より住宅取得等資金の贈与を受けて、自宅を取得又は増改築した場合に1000万円まで贈与税が非課税となる制度です。(平成22年の贈与額と合計すれば最高1500万円までが非課税です)

贈与を受ける人の直系尊属である必要があります。通常、贈与を受ける人の両親又は祖父母が該当します。

贈与を受ける日の属する年の1月1日時点において年齢20歳以上であり、かつ、その贈与を受けた年の合計所得金額が2000万円以下である必要があります。

平成22年1月1日から平成23年12月31日までの期間の贈与について適用があります。(後述 6. の住宅の取得等の要件に注意)

平成23年のみに贈与を受けた場合には、贈与を受けた金額の合計額が1000万円に達するまで非課税になります。(平成22年に贈与を受けた場合、及び、平成22年と平成23年の2年間にわたって贈与を受けた場合には、贈与を受けた金額の合計額が1500万円に達すまで非課税になります。)

贈与を受けた住宅取得等資金により、贈与を受けた日の属する年の翌年3月15日までに、自己の居住用住宅の取得又は増改築、新築をする必要があり、かつ、取得又は増改築した居住用住宅に同日までに居住又は同日後遅滞なく居住する必要があります。(平成23年に贈与を受けた場合は平成24年3月15日までに)

※新築の場合には、同日までに新築に準ずる状態として、屋根を有し土地に定着した建造物として認められる状態になっていれば、用件を満たすこととされています。

非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した贈与税の申告書に計算明細書、戸籍の謄本、住民票の写し、登記事項証明書、新築や取得の契約書の写しなど一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

税務に関する事柄であるため、税理士又は税務署にご確認の上手続されることをお勧めします。(当事務所から税理士さんのご紹介も可能です)

ご不明な点がございましたらお気軽にお問い合わせください

| 発 行 司法書士 ながしま事務所 司法書士 長 島 潤 〒444-0824 岡崎市上地町字宮脇14番地1 TEL / 0564(52)3236 FAX / 0564(52)3229 |

|

| 当事務所では 随時 「登記・相続・債務整理の無料相談」 を実施しています(予約制) 当職への質問・業務依頼・相談予約は電話又はメールでお願いします TEL : 0564(52)3236 |

|