~知らなくてもなんとかなるかもしれないけど、知ってたらきっと役立つ情報をお届けします~

~知らなくてもなんとかなるかもしれないけど、知ってたらきっと役立つ情報をお届けします~

第53号 平成21年11月 発行

男の修行

この詩を読んで「もっともだ」と感じる人、「古くさい」と感じる人、感じ方は人それぞれだと思います。ただ、当職にとっては、この詩が学生時代から現在に至るまでの「行動の指針」のひとつになっています。男は多くは語りません。本号のコラムはこれで終わります。 |

解説:登記・相続・裁判等司法書 |

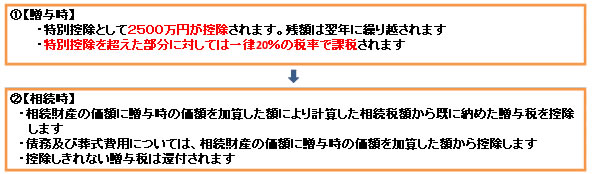

不動産の贈与 ~ その4 相続時精算課税制度  本号では、2500万円までの(住宅取得資金については4000万円まで)について贈与税がかからない(但、相続税が出ない場合)に限る「相続時精算課税」について解説したいと思います。いわゆる「生前贈与」についてです。 1 「相続時精算課税」とは 親から子へ財産の移転がスムーズに行われるように、選択制の下、相続税と贈与税を一体化させて贈与時の税金を安くして、相続のときに相続税で精算する制度です。 言い換えると「親子間の贈与を税務上相続扱いにできる制度」です。一般に相続税の方が贈与税より安いため節税となるのです。 2 適用対象 65歳以上の親から20歳以上の子である推定相続人への贈与 ※ 年齢は贈与年の1月1日現在で判定します ※ 子が亡くなっている場合には、20歳以上の孫を含みます 3 適用を受けるための手続 贈与を受けた年の翌年2月1日から3月15日までの間に、相続時精算課税制度を選択する旨を記載した届出書を提出します。 ※ 贈与者(父又は母)ごとに届出書の提出が必要になります ※ 相続時精算課税制度を一度選択した場合には、選択を撤回することはできません 4 税額の計算方法  5 住宅取得資金に係る相続時精算課税制度の特例 住宅の取得等に充てるための資金を贈与により取得した場合には、相続時精算課税制度について、1千万円の特別控除額が上乗せされる特例です。(平成21年1月1日から22年12月31日までの間は住宅取得資金の親子間贈与について500万円の非課税枠が設けられているため、合計で4000万円まで贈与税は非課税となります) 【適用対象】 親から20歳以上の子への住宅資金の贈与 ※ 65歳未満の親からの贈与であっても相続時精算課税制度を選択できます ※ この特例の適用を受けた場合には、その後の贈与については、相続時精算課税制度が継続適用されます 【住宅取得資金とは】 新築住宅の取得や既存住宅の取得で一定の要件を満たすもの又は住宅用家屋の一定の増改築等の対価に充てるための金銭をいいます ※ 住宅用家屋の敷地の用に供される土地等を含みます 6 相続時精算課税制度を適用するにあたっての注意点 特別控除の適用に当たっては、期限内申告書に控除を受ける金額、既にこの特別控除を適用し控除した金額等の記載がある場合に限り適用されます。したがって、期限後申告及び修正申告の場合については、特別控除額を課税価額から控除することができませんので注意が必要です。 ※相続時精算課税制度は非常に複雑な手続です。適用を受けることで必ずしも得になるとは限りません。専門家(税理士等)に相談の上手続されることをおすすめします。 ※ 当事務所では、不動産の贈与についてのアドバイスから登記完了までキッチリサポート致します。(正確な贈与税計算、申告の手続についてのサポートが必要な方には税理士の紹介も致します) お気軽にお問い合わせください。 |

発 行 TEL / 0564(52)3236 FAX / 0564(52)3229

当事務所では |